贈与税は財産をもらったときにかかる税金です。

all

先日、贈与税がかかる事例を紹介しました。

今回は、その計算方法を紹介します。

Contents

贈与税には2つの計算方法がある

贈与税には、2つの計算方法があります。

「暦年(れきねん)課税」と「相続時精算(そうぞくじせいさん)課税」です。

贈与を受けた方(受贈者)は、贈与をした方(贈与者)ごとに、

それぞれの計算方法を選択することができます。

たとえば、両親と子1人の場合、

・父(贈与者)→ 子(受贈者)への贈与は、「暦年課税」

・母( 〃 )→ 子( 〃 )への贈与は、「相続時精算課税」

と、父からと母からの贈与税の計算をする際に、

別々の方法を選ぶことができます。

なお、贈与税の申告と納税は、

贈与を受けた年の翌年の3月15日までにしなければなりません。

それぞれの計算方法を紹介しますが、

今回は、主に「暦年課税」について紹介します。

暦年課税

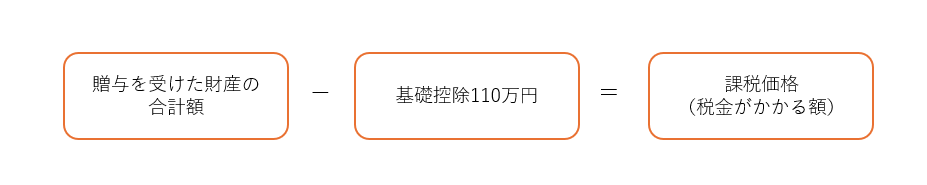

1年間に贈与を受けた財産の額から、

基礎控除110万円を差し引いた額に、

一定の税率を掛けて贈与税額を計算する方法です。

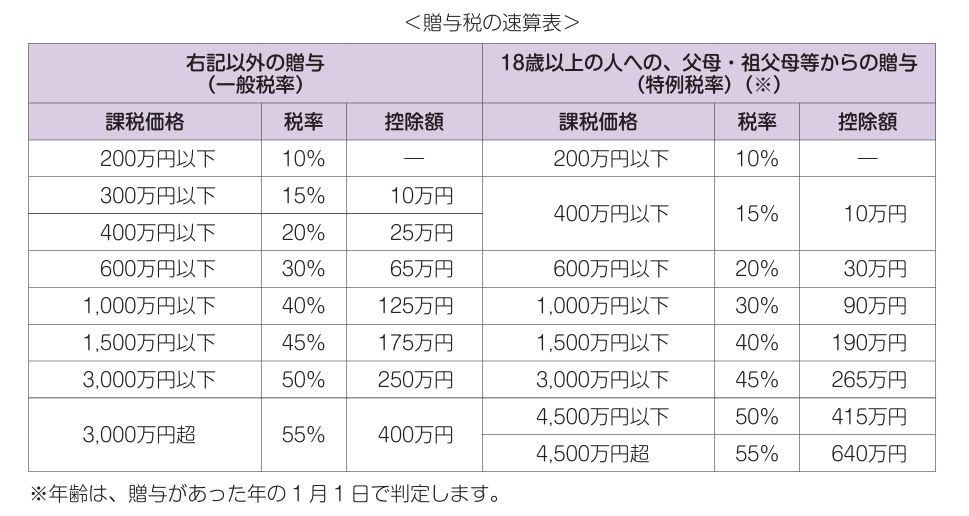

この課税価格に、贈与税の速算表を利用して税金を計算します。

なお、複数の人から贈与を受けた場合は、それらを合計した額で計算します。

日本税理士会連合会「やさしい税金教室(令和6年度版)」より

たとえば、父から子(18歳以上)が、500万円の贈与を受けた場合、

(500万円-110万円)× 15% - 10万円 = 485,000円

が、贈与税額となります。

相続時精算課税

もう1つの計算方法は、「相続時精算課税」です。

これは、

財産の贈与を受けたときに一定の税率で贈与税を納付して、

贈与者が亡くなったときに、

その贈与財産と相続財産を合計して、相続税を計算し、

その相続税から、すでに納付した相続税を差し引いて精算する、

という制度です。

これについては、次回紹介します。