先日は、納税資金を残しておきましょう、ということを書きました。今回は、個人所得税の予定納税について詳しく紹介します。

Contents

予定納税とは

所得税の予定納税とは、その年の所得税の一部をあらかじめ納付しなければならない、という制度です。おもに、個人事業主や不動産所得がある人などが対象になります。

確定申告で計算したその年分の所得税から、予定納税額を差し引いて、税金の過不足を精算することになります。

対象になる人と納税時期

前年の所得税額から計算した予定納税基準額が、15万円以上になるとき予定納税が必要となります。

対象になる人には、6月頃に「予定納税額の通知書」が届きます。

予定納税基準額の3分の1の金額を、

・第1期分・・・ 7月末日まで

・第2期分・・・11月末日まで に、支払わなければなりません。

(振替納税の手続をされている場合は、それぞれの日に引落となります)

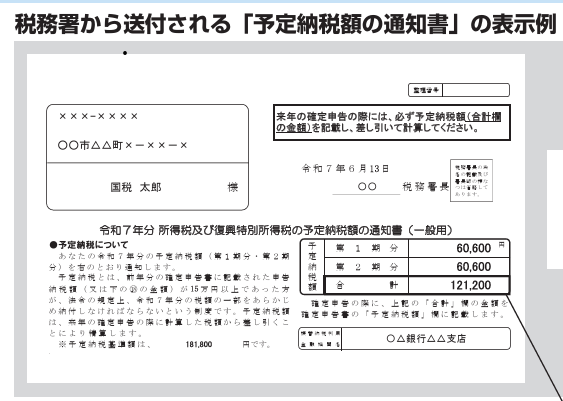

例えば、予定納税基準額が、181,800円だった場合、次のような通知が届きます。

(令和7年分の事例です)

国税庁HP より

・第1期分 60,600円 第2期分 60,600円 合計 121,200円が、予定納税額となります。

予定納税の減額申請

予定納税が必要な方のうち、廃業、休業、業績不振、災害などのため、その年の所得に対する税金が、予定納税基準額よりも少なくなる見込みの場合、予定納税の減額を税務署に申請することができます。

前年は利益が大きかったけど、今年は業績不振でほとんど利益がなさそう、という場合などです。減額申請するための条件がありますので、詳しくは税務署もしくは税理士等へご相談ください。

減額申請の期限は、

・第1期(7月)分の減額申請・・・7月15日まで

・第2期(11月)分の減額申請・・・11月15日まで となっています。

ただし、多くの場合、減額申請をすることができる場合であっても、申請をせずに予定納税をしておくケースの方が多いです。翌年、確定申告する際に、その年の所得税額よりも予定納税をした額の方が多い場合、差額が還付されることになります。

まだ、確定申告の準備もできていないのに・・・と思うところですが、今年の利益が大きくなる可能性のある方は、ぜひ翌年の予定納税についても理解しておきましょう。

■編集後記

昨日は、12月1日。カレンダーも最後の1枚となりました。

事務所で、申告書の提出、請求書・せいめい通信の発送など、1日中座って仕事でした。

(記事担当:江原)